Dans le cadre de la mise en place du dispositif d’activité partielle, également appelé chômage technique ou partiel, l’établissement de la paye pour les salariés concernés peut devenir particulièrement complexe. Taux horaire d’activité partielle, prise en compte des heures supplémentaires, écrêtement de la CSG/CRDS… le calcul correct de la rémunération chômage technique sur la fiche de paye doit tout prendre en compte.

Les experts Rue de la Paye vous apportent quelques explications sur les principaux points de vigilance et la marche à suivre, illustrée avec des extraits de bulletins de paye.

Comment calculer le taux horaire d’activité partielle ?

En compensation de la perte de salaire liée à la réduction de l’activité de l’entreprise, la rémunération du salarié en chômage technique va inclure une indemnité d’activité partielle versée par l’employeur. Cette indemnité est égale à 70 % de la rémunération horaire brute du salarié, soit 84 % du salaire net.

Dans tous les cas, le taux horaire d’indemnité d’activité partielle ne doit être inférieur au plancher de 8,03 € remboursé par l’Etat, sauf pour les salariés en contrat d’apprentissage ou de professionnalisation. L’employeur peut décider unilatéralement un taux d’indemnisation supérieur au 70 % prévus par la loi si une convention collective ou un accord d’entreprise le prévoit.

La base de calcul de l’indemnité comprend les éléments de rémunération compris dans le calcul de l’indemnité congés payés (règle du maintien), soit le montant :

- du salaire de base;

- des primes : celui que le salarié aurait perçu s’il avait travaillé;

- des commissions : la moyenne des 12 derniers mois.

Rémunération chômage technique : le traitement des heures supplémentaires

N’étant pas éligibles à l’activité partielle, les heures supplémentaires, même structurelles, et leur majoration, ne sont pas prises en compte dans le calcul de l’indemnité d’activité partielle, sauf quelques cas détaillés ci-dessous.

En fait, on doit prendre en compte les heures chômées sur la période considérée dans la limite de :

- la durée résultant d’un régime d’équivalence au sens de l’article L.3121-13 du Code du travail;

- la durée collective intégrant des heures supplémentaires habituelles résultant d’un accord ou d’une convention collective conclu avant le 23 avril 2020;

- la durée contractuelle intégrant des heures supplémentaires habituelles prévues par la convention de forfait en heures au sens des articles L.3121-56 et L.3121-57 du Code du travail, conclu avant l’entrée en vigueur l’ordonnance n° 2020-460 du 22 avril 2020, soit le 23 avril 2020.

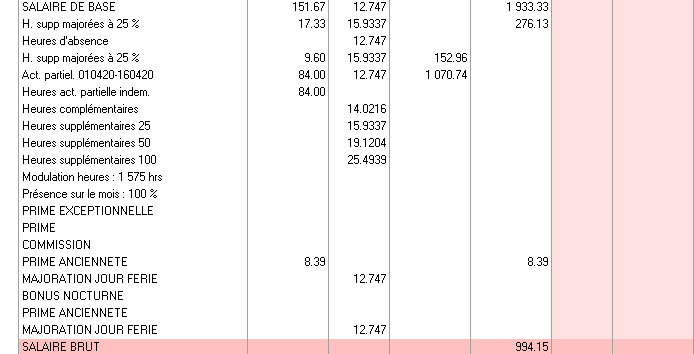

Voici deux exemples de prise en compte des heures supplémentaires (indemnisables et non-indemnisables) :

Exemple 1 : heures supplémentaires non-indemnisables

La rémunération à prendre en compte est celle que le salarié aurait perçue dans le mois s’il n’avait pas été en activité partielle, incluant les majorations pour travail de nuit, le dimanche etc., hors heures supplémentaires et leur majoration.

Une fois le montant brut total calculé, celui-ci doit être divisé par le nombre d’heures légal (max. 151,67). Le calcul sera donc :

(1 933,33 + 8,39) / 151,67 = 12,80 x 70 % = 8,96 , soit un taux horaire de 8,96 € d’indemnité activité partielle.

Le nombre d’heures d’indemnisation activité partielle est limité à 35 heures par semaine. Comme vous pouvez le voir ci-dessous, dans notre exemple nous prenons donc en compte 84 heures au total et non 84 heures + 9,60 heures supplémentaires.

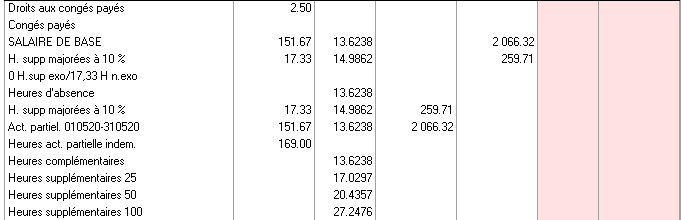

Exemple 2 : heures supplémentaires indemnisables

Voici également un exemple où les heures supplémentaires entrent dans l’indemnisation pour chômage technique :

Le calcul du taux horaire d’activité partielle dans ce cas devient (salaire de base + heures supplémentaires) x 70 %, soit :

(2 066,32 + 259,71) / 169 x 70 % = 9,63

Le taux horaire d’activité partielle sera donc de 9,63 € pour un nombre d’heures égal à 169, comme cela peut être observer dans l’extrait de bulletin de paie ci-dessous :

Cette règle est rétroactive au 12 mars 2020.

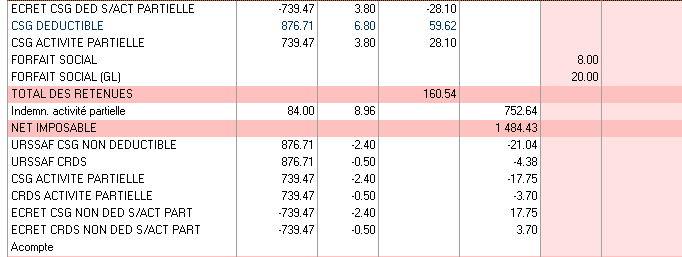

Le mécanisme d’écrêtement des contributions CSG/CRDS

Un dispositif d’écrêtement des prélèvements sociaux est prévu à l’article L. 136-1-2 du Code de la Sécurité sociale pour que l’indemnité versée ne puisse pas être inférieure au SMIC. En cas de mise en place de l’activité partielle durant le mois, le précompte de contributions sociales ne peut avoir pour effet de porter le montant cumulé de la rémunération chômage partiel en deçà du SMIC brut.

Ainsi, les contributions CSG/CRDS sur l’indemnité activité partielle sont dues dans la limite du salaire net avant prélèvement à la source (PAS) supérieur au SMIC (1 539,42 € en 2020) ou partiellement dues lorsque celui-ci est inférieur au SMIC. Si le net à payer avant PAS devient supérieur au SMIC suite au décompte de la CSG/CRDS sur l’indemnité activité partielle, il faut alors proratiser cette contribution afin de ne pas dépasser les 1 539,42 €.

Pour rappel, en tant que revenu de remplacement, l’indemnité d’activité partielle est soumise à la CSG et à la CSRDS selon les taux suivants :

- CSG déductible : 3,80 %;

- CSG non déductible : 2,40 %;

- CRDS : 0,50 %.

L’assiette de calcul est le montant de l’indemnité d’activité partielle après déduction des frais professionnels (98,25 % du montant de l’indemnité).

Voici donc dans les exemples ci-après comment cela se présente sur le bulletin de paie en cas d’exonération totale, d’écrêtement de la CSG et la CRDS ou s’il n’y a pas d’exonération de la CSG/CRDS sur l’indemnité d’activité partielle.

Exemple 1 : exonération totale de la CSG/CRDS activité partielle

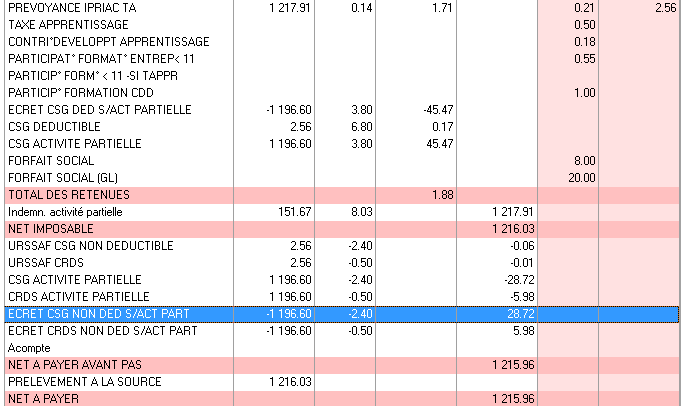

Comme cela peut être observé dans l’extrait de bulletin de paie ci-dessous, si le montant du net avant PAS est inférieur au SMIC brut, la CSG/CRDS activité partielle est donc exonérée :

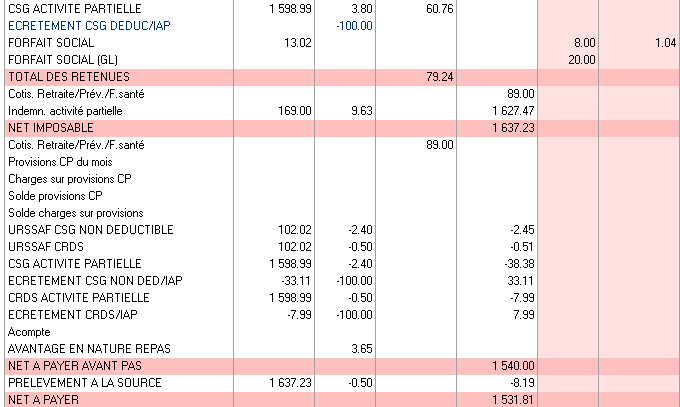

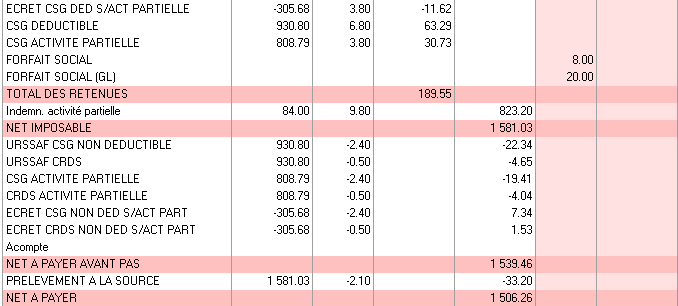

Exemple 2 : exonération partielle de la CSG/CRDS activité partielle

Si le montant du net avant PAS doit arriver à 1539,45 € après la proratisation de la CSG/CRDS activité partielle, comme ci-dessous (pour un contrat à 151,67 heures) :

S’il s’agit d’un salarié à temps partiel, il faut prendre en compte le SMIC brut par rapport au nombre d’heures travaillées.

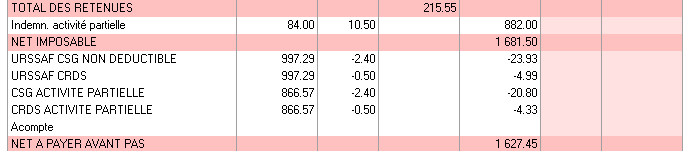

Exemple 3 : pas d’exonération CSG/CRDS activité partielle

Enfin, comme expliqué ci-avant, si le montant du net avant PAS est supérieure au SMIC brut, les contributions CSG/CRDS activité partielle se déclenchent de manière habituelle sur le bulletin de paie :